El proverbio popular de “no poner los huevos en una sola canasta” surge de Don Quijote de la Mancha. En un capítulo en el que Sancho el escudero aconseja a Don Quijote: «… es parte del hombre sabio guardarse hoy para mañana, y no aventurar todos sus huevos en una sola canasta»., Miguel de Cervantes.

Invertir no es una tarea trivial, no se trata únicamente de determinar en qué tipo de activo se invierte para maximizar las ganancias, sino también cómo minimizar el riesgo. Es posible plantear inversiones en diferentes lugares del mundo.

Si alguien invierte en un país muy riesgoso, se espera una mayor rentabilidad para recuperar rápidamente la inversión ante la probabilidad de pérdida. Se pueden tomar oportunidades con buenas rentabilidades en destinos riesgosos, pero hay que tener cuidado, no siempre se gana, muchas veces se pierde y es necesario diversificar la exposición geográfica para garantizar rendimientos estables o no perder cuando las condiciones de riesgo se materializan.

Existe una medida que se utiliza para saber si un país es más riesgoso frente a otro. Esa medida se llama riesgo país, hace referencia a los riesgos económicos y políticos de una nación. Aquí les explicamos en detalle algunos indicadores de riesgo país y cómo se puede diversificar este riesgo en la gestión de sus inversiones.

Empecemos con algunos indicadores:

Unos de los conceptos más conocidos son las calificaciones soberanas, que son dadas por agencias de calificación y buscan asignar una puntuación dependiendo de qué tan probable es que el país sea capaz de pagar sus deudas. Entre los factores que influyen en esta medida, se cuentan el nivel de déficit fiscal, el crecimiento económico, la situación política y la relación ingresos-deuda de cada Estado, entre otros.

Desde esta perspectiva países con bajo riesgo país, son aquellos con cuentas de capital abiertas y trayectorias de políticas sólidas y estables. Los países con calificación con letras AAA, AA, A son las mejores y tienen menor riesgo país.

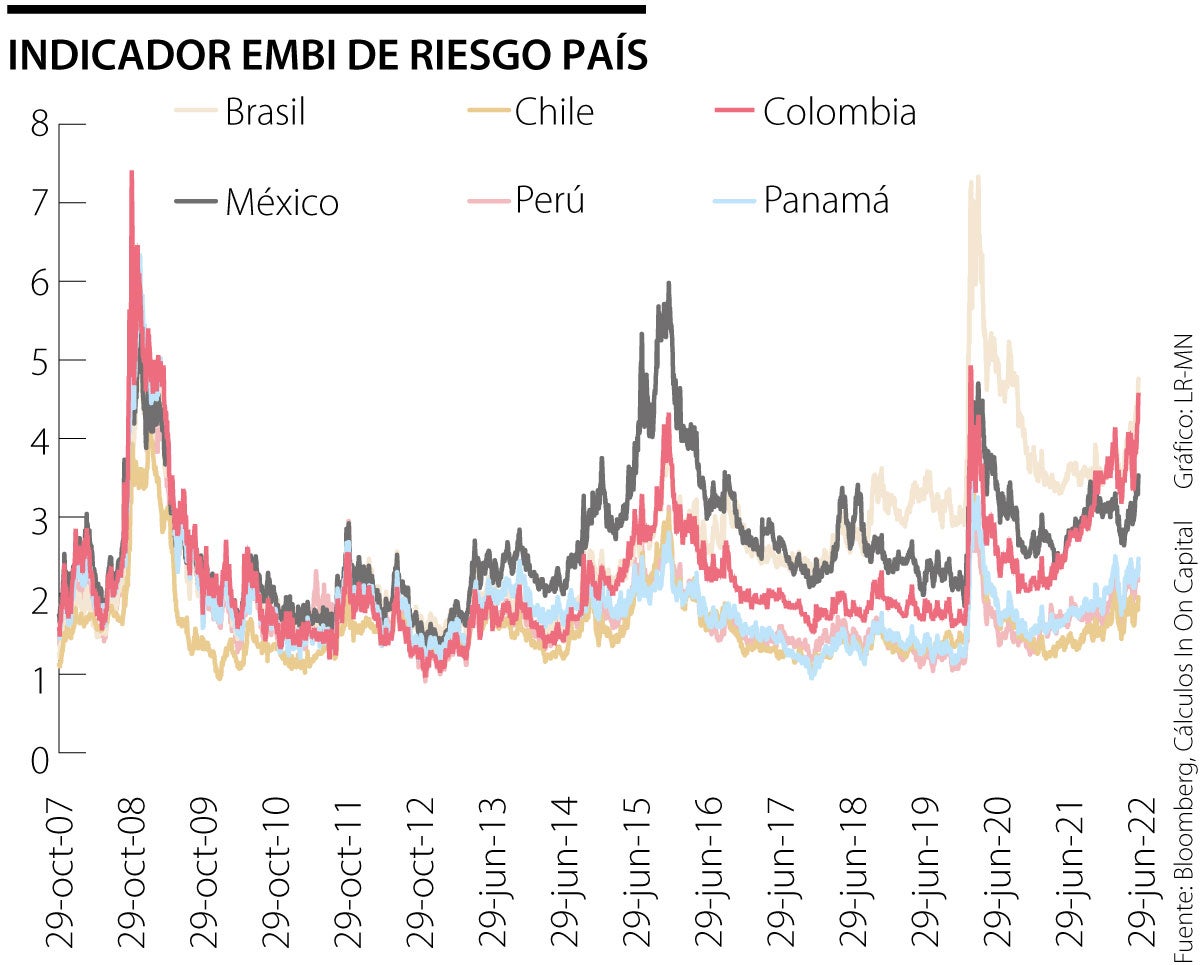

Por otra parte, existe un indicador llamado Embi, que es una medida relacionada con calcular las diferencias de tasa de interés que debe pagar un país por su deuda en comparación con el interés que pagan los Bonos del Tesoro Americano (Estados Unidos). Esta diferencia se ve en el gráfico y representa ese costo adicional por el riesgo asumido. Los niveles actuales de Colombia son elevados y están cerca de los niveles de la crisis del 2008.

Otra medida, es la que se deriva de adquirir una cobertura, que funciona parecido a un seguro que proteja ante el impago del emisor. Este tipo de protección se conoce como una permuta de incumplimiento crediticio (también conocida como credit default swap CDS) y sus valores representan el costo de comprar países riesgosos. Entre más alto es peor el riesgo país, y en este indicador Colombia viene mostrando cada vez más riesgo.

Ahora bien, el comportamiento de las monedas es la variable que sin duda mide el pulso del riesgo en el país. A menor riesgo, se refleja mayor confianza de los inversionistas en la economía de un Estado. Por lo tanto, hay más apetito por adquirir inversiones en la moneda local. Mientras que, cuando los inversores desconfían, comienzan a vender sus títulos/negocios y es entonces cuando el riesgo país refleja su opinión de que un gobierno no podrá cumplir con sus obligaciones e inician fuertes devaluaciones.

Claro, este no es el único factor para explicar el comportamiento de las monedas, la inflación, niveles de tasas, entre otros indicadores económicos, afectan, pero si examinamos a Latinoamérica, Junio ha sido el peor mes del 2022 para las monedas. Las fuertes devaluaciones de las monedas en Chile, Brasil, Colombia, Argentina y Perú tienen que ver con que hay temores por que los gobiernos no brindan suficiente estabilidad política y además que los ingresos derivados de su producción de materias primas (cobre, acero, petróleo, carbón) podrían menguarse afectando las cuentas fiscales, y su capacidad de pago de obligaciones en el futuro.

Precisamente por el último indicador de pulso sobre riesgo país (comportamiento de las divisas), en la estrategia de largo plazo de quien diversifica sus posiciones entre distintas clases de activos, no puede faltar el análisis de la moneda en la que se invierte.

Ahora bien, no se trata sólo de invertir en dólares estadounidenses, existen otras divisas con buenas perspectivas macroeconómicas. Recientemente el Fondo Monetario Internacional, publicó un análisis, en donde rescata monedas como la corona sueca, el won coreano, dólar australiano y dólar canadiense como unas de las monedas de economías más pequeñas que no han figurado tradicionalmente, pero que tienen futuro.

Las principales razones para destacarlas, es que precisamente tienen buenas métricas en los indicadores de riesgo país.

Ahora con algunos conceptos claros, ¿cómo se puede invertir y diversificar por riesgo país y en distintas divisas? hay que tener en cuenta que los bonos, las acciones y los productos más sofisticados están atados en forma indirecta a las monedas, ya que sus ingresos dependerán de las jurisdicciones y monedas donde se desarrollen los negocios.

Por ejemplo, si se quiere tener acceso a inversiones en dólares australianos, existen varias empresas australianas vinculadas a los metales preciosos y no preciosos (industriales). Para el caso de dólares canadienses, se tienen muchas empresas petroleras, y en general es posible analizar según la moneda y el riesgo país tolerable una variedad de empresas y activos financieros que permiten mantener portafolios diversificados.

Por supuesto, la principal recomendación es si no conoce del negocio, moneda o riesgo país, antes de invertir investigue y consulte, cada activo y moneda tiene sus propios riesgos que nos son aptos para todos los perfiles de inversión. Finalmente escuchar como Don Quijote el consejo de su escudero Sancho, para minimizar el riesgo y así evitar aventurar hoy todos los huevos en una sola canasta.

Fuente: Canal digital larepublica

noticias de tu interés:

Índices de Wall Street operan mixtos tras una apertura positiva

Índices de Wall Street cierran a la baja previo al fin del trimestre

Perspectiva del índice: ¿Pueden las resistencias limitar el alza en los índices?