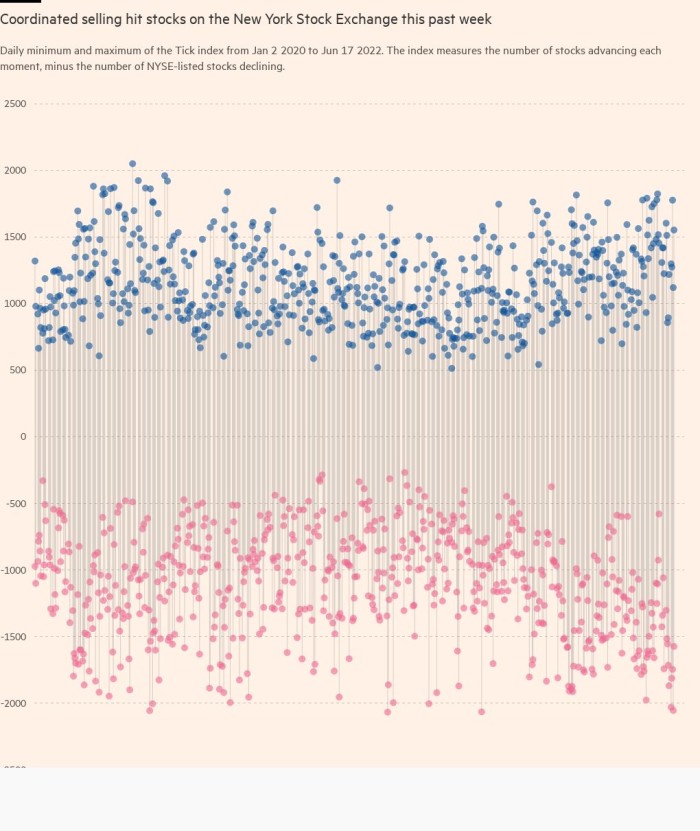

En la campana de apertura del jueves, una venta masiva inusualmente grande golpeó la Bolsa de Valores de Nueva York, con miles de acciones cayendo a la par. El mercado ya estaba perdiendo billones de dólares y, sin embargo, pocos en Wall Street entraron en pánico.

«A pesar de la volatilidad y los movimientos, en realidad ha sido muy tranquilo», dijo Todd Sandoz, codirector del negocio de venta y negociación de acciones de Barclays. “Puedes sentirlo caminando por el piso de exhibición. Esta tranquilo.»

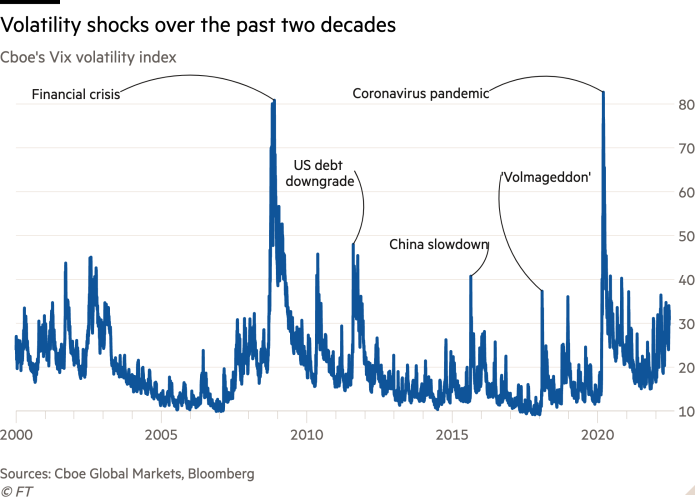

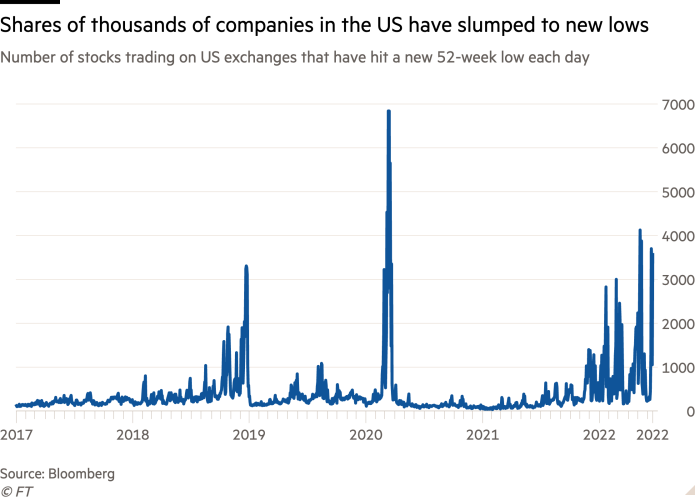

Incluso cuando entró el S&P 500 mercado bajista territorio y más de 3.500 acciones estadounidenses cayeron a nuevos mínimos de 52 semanas la semana pasada, los indicadores de volatilidad no han podido señalar el tipo de angustia del mercado registrada en medio de eventos pasados violentos, como el comienzo de la pandemia de coronavirus en marzo de 2020, los chinos desaceleración económica en 2015 o la amortización de la deuda de EE. UU. en 2011.

En cambio, los inversores parecen estar ajustándose con bastante calma a un nuevo orden mundial en el que los bancos centrales están actuando agresivamente para controlar los máximos. inflación tasas, con un impacto incierto en el crecimiento económico.

la reserva Federal, El Banco Nacional Suizo y el Banco de Inglaterra aumentaron las tasas de interés la semana pasada, y la Fed anunció su mayor aumento de tasas en casi 30 años. Las tasas de interés más altas reducen el valor relativo de las acciones que prometen ganancias en el futuro, lo que fomenta una liquidación que muchos inversores y comerciantes esperan que continúe.

El S&P 500 ha bajado un 23 por ciento en lo que va del año, mientras que el Nasdaq Composite, dominado por empresas tecnológicas de alto crecimiento particularmente expuestas a tasas de interés más altas, ha bajado más del 30 por ciento.

Verá una instantánea de una imagen interactiva. Es muy probable que esto se deba a que está desconectado o tiene JavaScript deshabilitado en su navegador.

Aun así, Jurrien Timmer, jefe de macroestrategia global de Fidelity, dijo: «Todavía no estamos en un punto en el que el mercado pueda considerarse barato».

“Cualquier tipo de recuperación este año es un poco difícil de vender”, agregó Peter Giacchi, quien dirige el equipo de negociación de piso de Citadel Securities en la Bolsa de Valores de Nueva York. “No significa que si la Fed. † † inflación bajo control que el mercado no se estabiliza, pero para predecir un fuerte repunte hacia el final del año realmente tienes que ser un toro”.

A pesar de las caídas punitivas, la liquidación no ha llevado al tipo de liquidaciones forzadas y llamadas de margen que pueden alimentarse y ampliar mercado agitación.

Los valores relativamente moderados en el índice de volatilidad de Cboe, conocido como Vix, han estado atrayendo la atención de los comerciantes durante todo el mes. El viernes, cuando el S&P 500 alcanzó su nivel más bajo desde diciembre de 2020, el Vix subió a 33,3. Si bien estuvo por encima del promedio de largo plazo de 20, este año quedó rezagado con respecto al nivel alcanzado cada dos meses.

“El Vix me ha estado molestando por un tiempo”, dijo George Catrambone, jefe de comercio de Estados Unidos en DWS. «Los inversores se sentirían mejor si tuvieran ese momento Vix de 40, 45, 50, que sabemos que los vendedores se están agotando, pero es difícil tener ese momento hasta que sepamos si la inflación ha alcanzado su punto máximo o no».

Los inversores han señalado que los fondos de cobertura han reducido su exposición a los mercados debido a una volatilidad un tanto moderada. Goldman Sachs dijo esta semana que sus clientes de fondos de cobertura han empujado el llamado apalancamiento bruto, que corresponde a sus apuestas sobre el alza y la caída de las acciones, a mínimos de casi cinco años.

Los comerciantes dicen que esto significó que muchos fondos no se vieron obligados a retirarse rápidamente cuando el mercado de valores cayó más bajo, lo que debilitó las ventas que de otro modo se esperarían en algún momento.

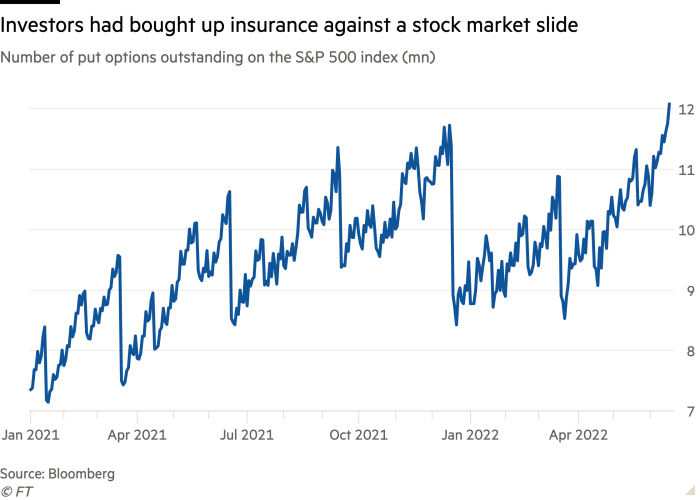

Otros señalaron que muchos fondos, incluidos los grandes administradores de activos, habían contratado un seguro contra las caídas del mercado. Ese seguro, en forma de opciones de venta sobre el índice S&P 500 y fondos cotizados en bolsa como SPY de $334 mil millones de State Street y fondos QQQ de $148 mil millones de Invesco, ha ayudado a suavizar el golpe de la caída del mercado para los administradores de dinero.

Phil Camporeale, gerente de cartera de JPMorgan Asset Management, dijo que el fondo de activos múltiples que él ayuda a administrar compró opciones de venta del S&P 500 por segunda vez en la última década para brindar protección cuando los mercados bursátiles colapsaron.

«Es un alejamiento de tiempos pasados de estrés en los que dependíamos de los mercados de renta fija para equilibrarlo», dijo. Tradicionalmente, los precios de los bonos tienden a subir cuando caen las acciones, pero este año hubo una liquidación simultánea de acciones y renta fija.

Muchos inversores han utilizado las caídas recientes para cerrar esas opciones de venta de acciones, aprovechando la caída del mercado. Eso también ha dado cierto apoyo a las acciones de EE. UU., ya que los operadores de opciones de Wall Street liquidan sus propios libros de negociación.

Los distribuidores que han vendido estas opciones de venta generalmente se protegen vendiendo acciones en corto cuando el contrato se cierra por primera vez, en un esfuerzo por evitar sus propias pérdidas potenciales en una operación. Cuando finalmente se cierra la opción de venta, el crupier volverá a comprar las acciones contra las que había apostado. Es por eso que el viernes, un día en que expiraron más de $3 billones en opciones, grandes volúmenes en los mercados bursátiles lucharon para empujar al mercado decisivamente en una dirección y los niveles de volatilidad se movieron poco

Fuente:

Por5dne1

Otras noticias de tu interés:

AG tiene todos los ingredientes para seguir bajando. De hecho, es para vender ya

Ray Dalio (Bridgewater): “Ahora es casi imposible subir tipos sin aplastar al mercado y la economía”

Atención | BlackRock cerrará 11 ETF que cotizan en EE. UU.; incluye uno de Colombia

Actividad económica de Colombia creció por encima de las expectativas en abril de 2022